众所周知,半导体行业是一个周期性极强的产业,在经历了2020和2021年的创纪录水平之后,半导体市场进入了长期的下降。2023年整个半导体市场仍处于下行周期,消费电子市场的疲软影响广泛,尤其是存储芯片和MPU这两大品类遭受重创。

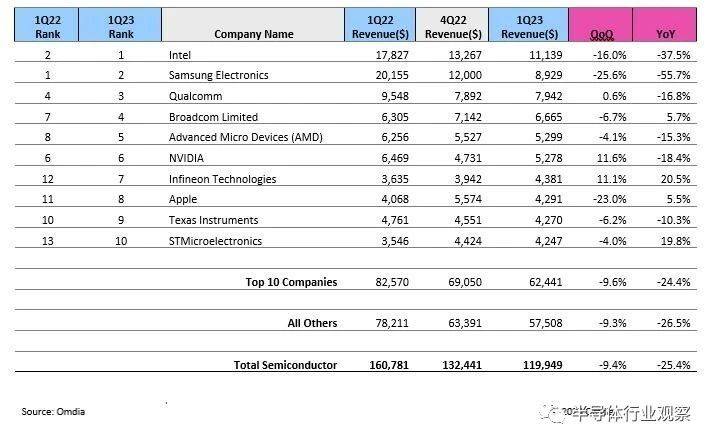

据Omdia最新研究显示,2023年第一季度的半导体收入为1205亿美元,较去年第四季度环比下降9%。这已经是半导体市场连续第5个季度持续下滑,也是自2002年以来最长的一次连续性下跌。在这样的背景下,全球半导体厂商的营收排名也发生了短暂的变化。

2023年Q1半导体TOP榜单

存储厂商最惨,SK海力士和美光跌出前十整个半导体市场中,存储无疑是最惨的。存储作为半导体的大宗产品,通常占据约三分之一的市场。但是2023年由于存储市场的疲软,存储芯片供应过剩,存储芯片价格不断下跌。2023年第一季度,存储的市场规模为193亿美元,仅占2023年第一季度总营收1205亿美元市场的16%。

与之相对应的,存储芯片厂商今年也饱经风霜,存储芯片三巨头的季度营收基本跌去了一半。2022年半导体销售TOP5的企业中,有3家存储芯片厂商,分别是三星电子、SK海力士、美光。然而,从Omdia的统计中可以看到,2023年第1季度目前排名前十的仅剩三星一家。上一次SK海力士和美光未能跻身前十还是在2008年,存储真可谓是个大起大落的市场。回顾存储市场近几十年的发展历程,逆周期和价格战时期,导致大企业破产倒闭的情况屡见不鲜。当年德国的奇梦达、日本“国家队”的尔必达纷纷在下行周期和价格战中纷纷折戟。

三星是前十大半导体厂商中跌幅最大的企业,2023年第一季度营收为89亿美元,同比大跌55.7%,痛失半导体老大身份。而据外媒的报道,三星二季度似乎也不太乐观,利润预计将同比暴跌96%,创下14多年来季度的最低水平。

因此,三星正在努力增加在AI领域的芯片需求份额,如高带宽内存和晶圆代工业务。值得一提的是,三星晶圆代工业务先进制程的良率加速提升,南韩媒体报道,三星4纳米良率已从年初的50%提高到75%,可与台积电相媲美。3纳米良率达到60%,而且最近其3nm GAA客户首曝光,Techinsights报道指出,比特微的Whatsminer M56S++矿机芯片使用的正是三星SF3E工艺制造。

不同于家大业大的三星,SK海力士和美光是纯存储芯片供应商,因此受到的打击也更大,两家存储巨头直接跌出全球半导体前十榜单。

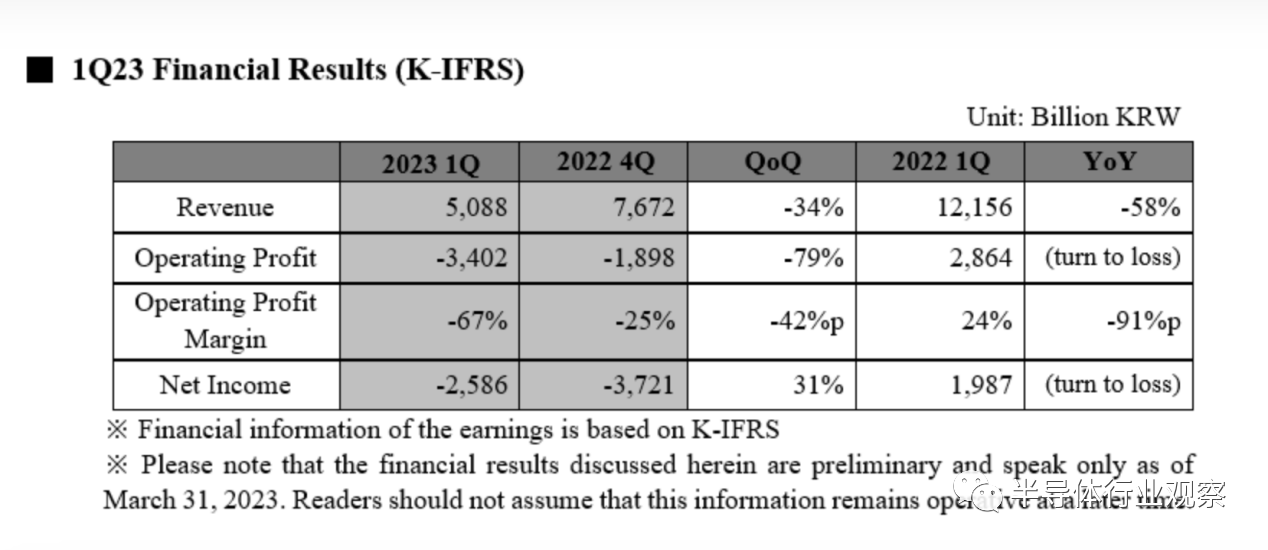

SK海力士营收的90%都来自于存储业务,2023年第一季度,SK海力士营收为5万亿韩元(大约39亿美元),同比下降58%,环比下降34%,亏损2.5亿韩元。SK海力士正在寄希望于的其强大的HBM,并且加大投资将其HBM产能扩大2倍。业内人士透露,英伟达可能需要SK海力士的HBM3E产品。

SK海力士一季度财报数据

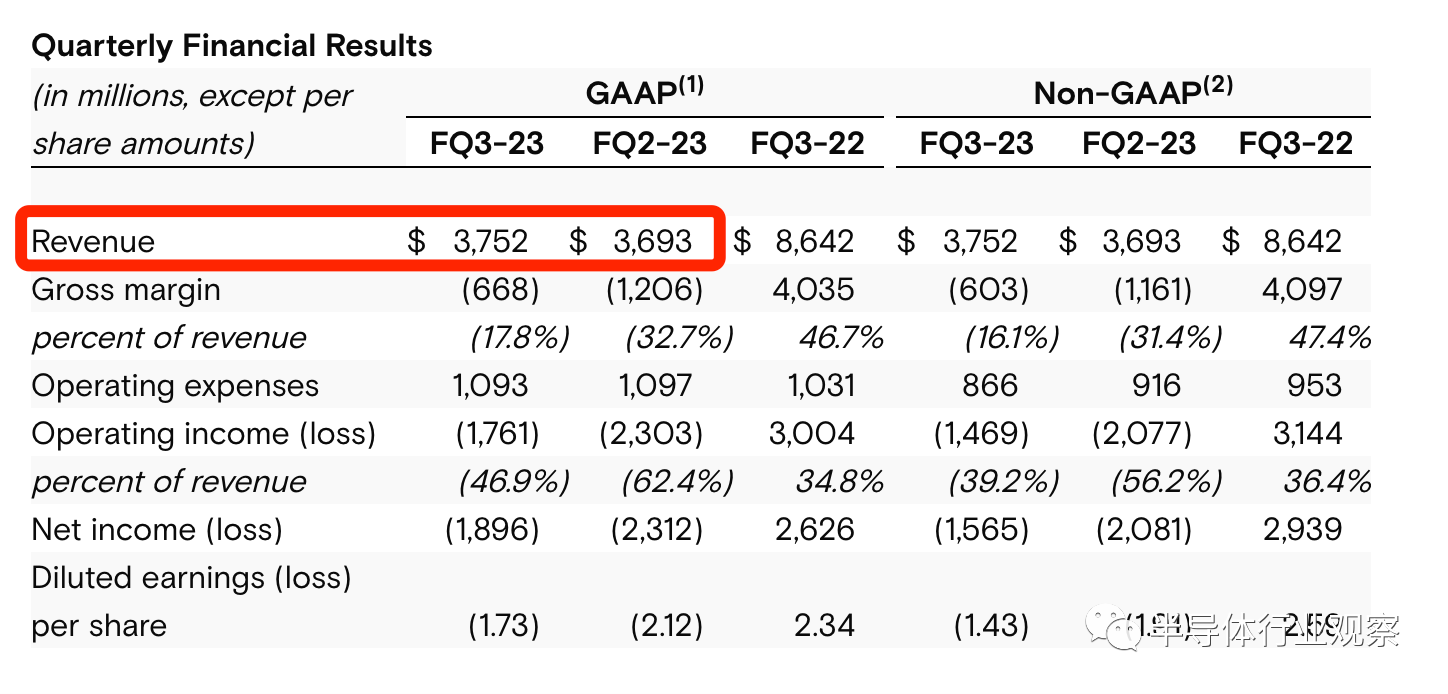

美光更是经历了13年以来的最大亏损,在截止2023年3月1日的2023财年第二季度营收同比下降约53%,为36.9亿美元,净亏达23亿美元。在截至2023年6月1日的 2023 财年第三季度业绩收入为37.5亿美元,同比下降56%。美光不仅受到市场的影响,还遭遇了中国的禁售,这对美光来说无疑是雪上加霜,据悉,中国的直接和间接销售约占美光总营收的1/4。未来几个月美光的营收继续下跌似乎已成定局。美光预测2023年第四季度的营收为39亿美元±2亿美元。在2023财年的二季度业绩中,美光科技总裁兼首席执行官 Sanjay Mehrotra 表示:“中国国家互联网信息办公室(“CAC”)最近的决定是一个重大阻力,影响了我们的前景并减缓了我们的复苏。”

美光2023财年第二、三季度财报数据

微处理器厂商,喜忧参半

微处理器(MPU)市场的下滑也比较严重,2023年第一季度MPU市场规模为131亿美元,相比去年的200亿美元,同比下降34.5%。而在具体的微处理器厂商方面,却是喜忧参半的局面。英特尔虽然超越了三星位居第一位,但是在PC市场萎靡的情况下,也不好受。据数据供应商IDC统计,2023年第一季度全球个人电脑出货同比下降29%。2023年第1季度,英特尔实现收入为117亿美元(英特尔官方信息),同比大跌36%,是前十大半导体厂商跌幅中仅次于三星的企业。而且一季度亏损28亿美元,是英特尔有史以来最大的季度亏损。

英特尔近年来逐渐剥离和放弃了一些不太赚钱的业务,包括NAND内存、SSD业务、Optane SSD,出售了预建服务器业务等等,而是坚定的走IDM 2.0之路,营收的下降丝毫没有动摇英特尔IDM 2.0的决心,英特尔正在欧洲、美国、以色列等地区到处建厂。最近英特尔还发布了用于大模型的AI芯片Gaudi 2,打算在人工智能市场分一杯羹。

相比较之下,万年老二的AMD在2023年表现还不错,今年,AMD推出了多个新产品,包括用于生成式AI领域的MI3000X等,人工智能路线图和客户参与度都在加速。2023年第一季度AMD实现营收为52.99亿美元,同比下降15.3%,由去年的第8来到了第5。

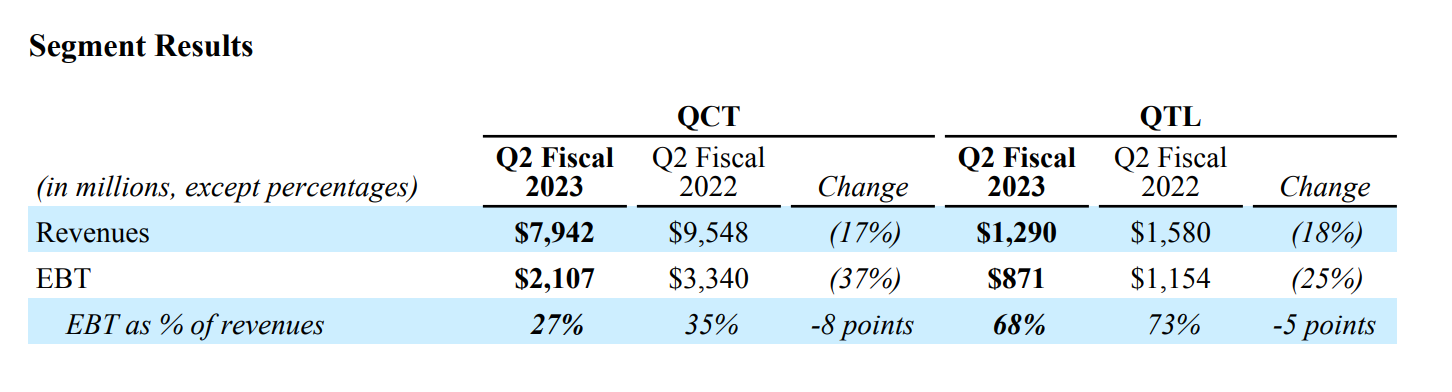

排在第三位的是高通,其最大的营收来源是手机业务,近年来高通虽也在发力汽车业务,不过汽车业务(包括汽车芯片和软件)规模仍然很小。由于手机需求减少,库存水平持续的升高压低了价格,影响了高通的营收。高通的芯片部门名为 QCT,销售智能手机处理器、汽车芯片和其他先进电子产品零部件。2023年第一季度高通的QCT芯片部门(高通2023财年二季度)营收为79亿美元,同比下降17%。该部门收入的最大部分来自手机芯片,高通公布的手机销售额为61.1亿美元,比去年下降17%;来自汽车业务的收入增长了20%,达到4.47亿美元。高通CEO阿蒙在与分析师的电话会议上表示:“不断变化的宏观经济背景导致需求进一步恶化,尤其是手机领域,其程度超出了我们之前的预测。”

高通2023财年第二季度营收情况

2023年生成式AI领域对芯片需求暴增,要说生成式AI的最大受益者,英伟达是头一号。但是大家可能不太了解的是,博通也尝到了甜头。

2023年第一季度博通的营收为66.65亿美元,同比增长5.7%,是前十大半导体厂商中少有的,更是MPU类别芯片厂商中,实现同比增长的芯片厂商。去年博通排在第7的位置,今年提升到了第4。博通可提供数据中心用于网络的芯片以及加速AI工作的专用芯片。今年四月,该公司发布了一款新芯片,用于使用网络技术将超级计算机连接起来进行人工智能工作。博通首席执行官Hock Tan表示,生成式人工智能应用将增加对该公司芯片的需求。他表示,生成式AI目前在博通的半导体业务中占据15%的市场份额,2022年仅为10%。到2024年,生成式AI可能占该公司半导体收入的 25%以上。

2023年由于生成式AI的大幅发展需求,英伟达正在扭转颓势,从2023年开始,英伟达的收入增长强劲,2023年第一季度营收为52.78亿美元,虽然同比仍有18.4%的下降,但是环比已经增长了11.6%。不过英伟达的排名位置并未发生变化。

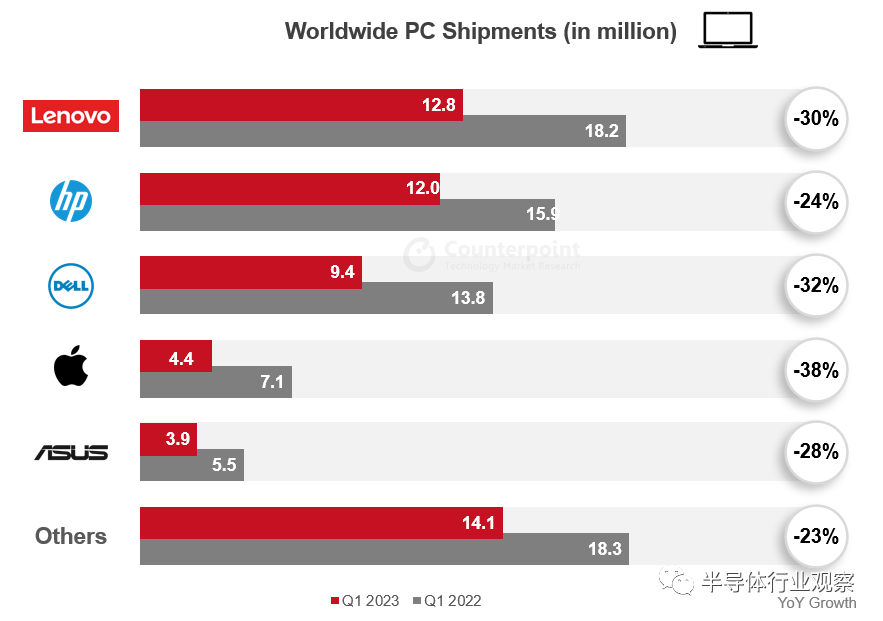

苹果在2023第一季度实现营收42.9亿美元,同比增长5.5%,环比下降23%,这使得苹果从去年的第11位来到今年的第8位。苹果在半导体业务营收的增长与其终端产品(尤其是手机销量)的增长密不可分。苹果2023年第一季度创下了iphone销量记录,部分原因是在新兴市场如印度、墨西哥、巴西等地区吸引了新客户,销售表现强劲。据研究公司Canalys的数据显示,2023 年前三个月全球智能手机出货量下降了13%, iPhone的销售额却增长了1.5%,达到513 亿美元,苹果相对于安卓竞争对手赢得了市场份额。但苹果Mac和ipad的销量都未能幸免于消费电子产品低迷的局面,据Counterpoint数据显示,苹果一季度Mac销量下降了38%。

2023年第一季度全球个人电脑出货量

(来源:counterpoint)

模拟芯片三雄,杀进前十

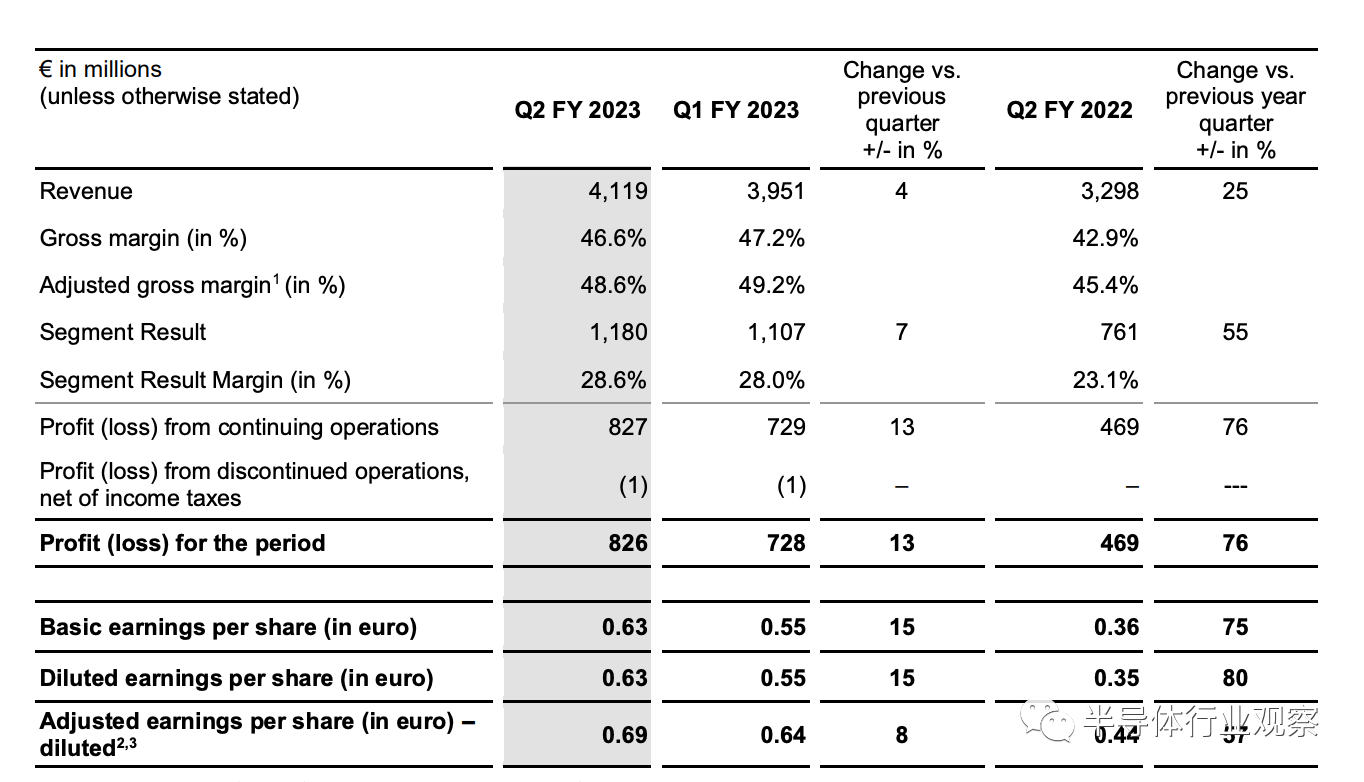

2023年第一季度榜单中,最可圈可点的就是,三大模拟芯片厂商逐鹿前十,分别是英飞凌、德州仪器和意法半导体。这些模拟芯片厂商业务大多集中在汽车和工业领域,因此受到消费市场的影响较小,反之,汽车市场的蓬勃发展,更是让他们站上风口浪尖。尤其是德国芯片厂商英飞凌,由于其近年来聚焦在汽车芯片领域,让英飞凌在2023年尝到了甜蜜的果实,在排名中,英飞凌也从去年的第12位跃升为第7。2023年第一季度英飞凌营收为43.8亿美元,同比增长20.5%,环比增长了11%,逆势实现了同比和环比的双双增长。其中由于ADAS和电动汽车领域的需求,英飞凌汽车 (ATV) 收入增长11%,达到 20.80亿欧元,汽车业务占据英飞凌近一半的营收来源。

其次由于可再生能源、能源基础设施、自动化和工业驱动以及交通领域的收入增长尤其活跃,英飞凌零碳工业功率 (GIP) 部门的收入从上一季度的5亿欧元增长12%至 5.58亿欧元;不过由于消费领域需求的下滑,英飞凌电源与传感器系统 (PSS) 部门收入从上一季度的10.43亿欧元下降11%至9.25亿欧元;由于支付卡、MCU、政府身份识别和嵌入式SIM的增长,英飞凌的互联安全系统 (CSS) 部门收入从本财年第一季度的 5.31 亿欧元增长4%至5.5亿欧元。

英飞凌2023年第1季度财报数据

2023年在大多数半导体供应商下修全年营收的情况下,英飞凌却看到了强劲的增长,将2023年营收预测从155亿欧元(±5亿)修订为162亿欧元(±5亿),这相当于比2022财年增14%。而且英飞凌计划2023财年的资本支出约为30亿欧元,加大对汽车芯片等产品的扩产。

意法半导体也是由于在汽车芯片领域的优势,2023年第一季度实现营收42.47亿美元,同比大增19.8%。由去年的第13名跻身到了第10的位置。与去年同期相比,意法半导体的汽车产品和分立器件产品部(ADG)和微控制器和数字IC产品部(MDG)的收入分别增长了43.9%和13.2%,而模拟器件、MEMS和传感器产品部(AMS)略有下降0.9%。毛利率扩大300个基点至49.7%,ST产品组合的改善和优惠的定价推动了利润率的增长。意法半导体也将2023财年收入预期从之前的168亿~178亿美元上调至170亿~178亿美元。

而模拟芯片巨头德州仪器增长则有点吃力,这主要是因为德州仪器有相对一部分的业务是在消费领域。德州仪器来自工业领域的收入约为40%,个人电子产品部门和数据中心服务器部门约占30%,汽车约占20%。

2023年第一季度TI营收为42.7亿美元,同比下降10.3%。其中,个人电子产品部门和数据中心服务器部门的收入较第四季度下降了30%,工业市场收入持平。2023年,TI一方面面临着在消费领域的客户处于清库存阶段,另一方面还受到来自本土模拟芯片厂商的竞争替代,尤其是在电源芯片领域,竞争异常激烈,TI甚至不惜祭出了“无底线的价格战”。(感兴趣的读者可以阅读《TI加入价格战,国内模拟芯片杀向血海!》一文)。

这三家模拟芯片厂商的营收处于接近点,展望二季度也将颇有看点,英飞凌预计营收将达到约40亿欧元(约44.8亿美元),意法半导体的二季度净营收中位数预计达到42.8亿美元,TI第二季度预计收入在 41.7亿~45.3亿美元之间。这三家谁将胜出呢?

写在最后

2023年已经过半,不少芯片企业对下半年行业复苏抱有很大的期望,也有一些厂商持不同的观点。但中长期来看,半导体产业发展长期向好的趋势不会变。人工智能、物联网、5G等新兴技术的迅猛发展,对芯片的需求正在不断增加。半导体前十榜单进进出出是常事,2023年最终排名是怎样的情况还不好说。对于行业内的企业来说,抓住机遇、灵活应变,将是取得成功的关键。

- 还没有人评论,欢迎说说您的想法!